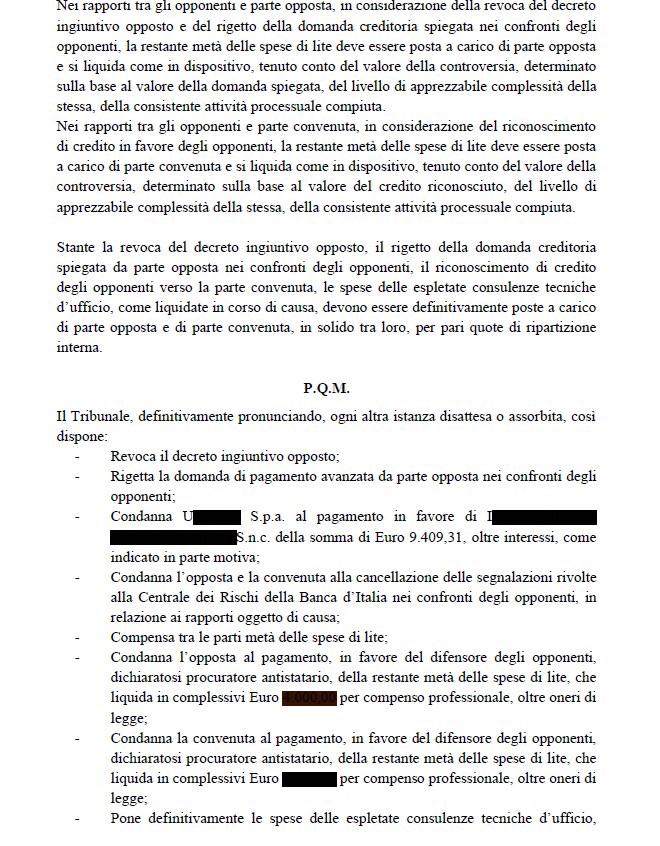

Ancora una volta, da debitori a creditori. Il Tribunale di Tivoli, con sentenza del 24 giugno 2025, accogliendo l’opposizione proposta da una impresa correntista e dai fideiussori da me assistiti, ha revocato il decreto ingiuntivo ottenuto da una cessionaria del (apparente e contestato) credito nei confronti di una impresa ex correntista, dei soci e dei garanti riconoscendo, piuttosto, il loro credito nei confronti della banca. NON ERANO DEBITORI di oltre 39 mila euro, bensì, CREDITORI di quasi diecimila euro.

Il fatto: nel mese di luglio 2018, una società correntista, nonché i due soci e le rispettive mogli quali fideiussori, ricevevano un decreto ingiuntivo provvisoriamente esecutivo con il quale una società cessionaria del credito vantava di essere creditrice di circa 39 mila euro oltre interessi. A fondamento della pretesa, quest’ultima rappresentava che la tra la società correntista e la banca fosse intercorso un rapporto di conto corrente con apertura di credito per il quale non era stato pagato il saldo debitore. A sostegno della pretesa allegava un modulo contrattuale risalente alla fine del 1980 e un documento di sintesi risalente ai primi anni del 2000 da cui (a suo dire) si sarebbero dovute evincere le pattuizioni degli interessi e altri oneri. Otteneva, quindi, un decreto ingiuntivo munito, addirittura, di clausola di provvisoria esecutorietà. Gli ingiunti, da me difesi, proponevano opposizione a decreto ingiuntivo con domande riconvenzionali e, già alla prima udienza, il Giudice, dopo avere esaminato l’opposizione e la difesa sia della banca che della società a cui essa aveva ceduto il contestato credito, sospendeva la provvisoria esecutorietà. La banca e la cessionaria, dinanzi all’organismo di mediazione, rifiutavano la possibilità di un accordo. Veniva effettuata una consulenza tecnica contabile d’ufficio che, ad avviso degli opponenti e del proprio consulente tecnico di parte dott. Francesco Olivieri, era viziata non essendo stati tenuti in considerazione vari estratti di conto corrente. Veniva, quindi, effettuata una nuova consulenza con sostituzione (come da me richiesto) del consulente precedentemente nominato. La seconda consulenza tecnica confermava pienamente quanto era stato sostenuto dagli opponenti sin dalla prima difesa. La banca non aveva provato di essere creditrice e, anzi, in virtù degli estratti conto prodotti era la mia assistita a credito piuttosto che a debito.

La decisione. Il Giudice -in conformità alla più recente giurisprudenza- ha riconosciuto sull’importo a credito della correntista anche gli interessi cosiddetti “super” legali ex art. 1284, quarto comma, cod. civ. e condannato alle spese legali sia la cessionaria del credito che la banca cedente. La banca, inoltre, è stata condannata a cancellare le illegittime segnalazioni del nominativo dell’impresa e dei garanti alla Centrale Rischi della banca d’Italia (segnalazioni, come è noto, foriere di danni inimmaginabili a carico del soggetto ingiustamente segnalato).

Parola fine? Non è detto perché la correntista confida di ottenere un importo ancora superiore per alcune particolarità della controversia (emerse anche in sede di consulenza tecnica d’ufficio sebbene non accolte dal Giudice del primo grado).

Di certo, costituisce l’ennesima prova dell’avidità delle banche e non c’è da meravigliarsi quando si leggono articoli o titoli che riportano la notizia dei maxi utili conseguiti. Certo: ma sono profitti del tutto legittimi? E se, in casi analoghi, l’utente bancario non si oppone?

L’anno scorso, il Tribunale di Latina ha revocato un decreto ingiuntivo che era stato emesso, nei confronti di altra impresa da me assistita e di due garanti, per l’importo di circa 750 mila euro. All’esito del giudizio si è accertato che la firma di una garante era falsa ed è stato revocato il decreto ingiuntivo anche nei confronti dell’impresa che non era debitrice di quell’importo, bensì, creditrice di circa 400 mila.

Due anni fa, accolta l’opposizione proposta da altra società correntista e dai garanti, assistiti da me e dal collega Avv. Daniele Rossi e riconosciuto, anche in questo caso, che gli ingiunti non erano debitori della banca di circa 62 mila euro oltre interessi e spese (per due mutui chirografari per il cui saldo la banca aveva proposto e ottenuto un decreto ingiuntivo), bensì creditori, il Tribunale ha condannato la banca a pagare agli opponenti l’importo di € 162.514,96 oltre agli interessi legali sin dalla domanda e, in solido con la società cessionaria, le spese legali. Ha ordinato, inoltre, alla banca la cancellazione delle segnalazioni del nominativo degli opponenti alla centrale Rischi della Banca d’Italia.

Anni fa, ancora, decreto ingiuntivo di circa 103 mila euro, fortunatamente, opposto dall’impresa e dai garanti: l’impresa era a credito di circa 570 mila euro. In quest’ultimo caso, difensori attenti della banca hanno proposto un accordo transattivo restituendone 500 mila senza nemmeno pervenire a sentenza.

In un altro caso, a un fideiussore di una società fallita, nel 2015, veniva notificato un decreto ingiuntivo provvisoriamente esecutivo (cioè, la banca poteva procedere avviando un’esecuzione forzata) per l’importo di ” 1.128.638,06 oltre interessi legali maturandi sino al saldo effettivo“. Proposta l’opposizione, però, il Tribunale di Verona, dapprima, sospendeva la provvisoria esecutorietà del decreto ingiuntivo e, all’esito del giudizio, lo revocava condannando la società ingiungente-opposta alla refusione delle spese legali. Ricordo, ancora, in due distinti casi, a Brescia e a Milano, la revoca del decreto ingiuntivo -emesso, in entrambi i casi, peraltro, a carico di due persone anziane che la banca aveva ritenuto fideiussori- e che, proposta opposizione, è stato poi revocato dopo che, all’esito di consulenze grafologiche, le firme apposte sulle fideiussioni erano risultate false.

Questi sono, ovviamente, soltanto alcuni dei tanti casi in cui è stata riconosciuta l’illegittimità o, comunque, infondatezza della pretesa bancaria nei confronti dell’utente. Come più volte ho scritto, in 18 anni, in precedenti post di questo mio blog, continuo a chiedermi: e quante imprese sono fallite ingiustamente? Quanti posti di lavoro persi? Quante persone hanno perso i propri beni ingiustamente? Quanti si sono ammalati? Credo tantissimi.

Quanti banchieri o funzionari bancari puniti penalmente con sentenze definitive per fatti del genere? Non mi risulta nessuno e vorrei tanto sbagliarmi.

Mi vengono in mente le parole di una canzone di Bob Dylan (Sweethearth like you) nella versione cantata da Francesco De Gregori (Un angioletto come te): “Ruba una mela e finirai in galera; ruba un palazzo e ti faranno Re“. In Italia, il banchiere che amministra la banca tentando (spesso riuscendoci) di fare entrare nelle casse somme non dovute, forse, non diventa Re ma credo possa diventare Ministro o ricoprire cariche rilevanti o, perfino, ricevere le più prestigiose onorificenze.